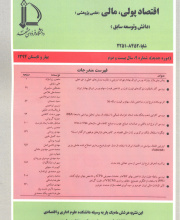

اقتصاد پولی، مالی

اقتصاد پولی، مالی سال ششم بهار و تابستان 1395 شماره 1 (پیاپی 11) (مقاله علمی وزارت علوم)

مقالات

حوزههای تخصصی:

اثر بالاسا- ساموئلسون با استفاده از نظریه برابری قدرت خرید، بیان می کند که چه میزان از افزایش ارزش واقعی پول ملی یک کشور (انحراف از نرخ واقعی ارز)، به دلیل بالاتر بودن رشد بهره وری در بخش تجاری کشور نسبت به خارج است. Imai (۲۰۱۰) براساس دو مدل کاربردی، متوسط سالانه شکاف تورم ژاپن و آمریکا (تقویت پول ملی ژاپن) در دوره زمانی ۷۰-۱۹۵۵ را ۸/۲ درصد به دست آورد و نشان داد که ۷/۰ درصد از ۸/۲ درصد افزایش ارزش پول ملی ژاپن به علت بالاتر بودن رشد بهره وری است؛ به عبارت دیگر اثر بالاسا- ساموئلسون در ژاپن را ۷/۰ درصد برآورد کرد. مطالعه حاضر بر پایه فرضیه بالاسا- ساموئلسون، اثر بهره وری بر نرخ واقعی ارز را طبق دو مدل کاربردی ایمای (۲۰۱۰) در دوره زمانی ۹۰-۱۳۸۱ با مقایسه نرخ تورم ایران و امریکا مورد بررسی قرار داده است. مقدار اثر بالاسا- ساموئلسون در این تحقیق ۱/۲- درصد برآورد شده، در حالی که ارزش واقعی پول ملی ایران سالانه ۶/۱۳ درصد تقویت شده است؛ بنابراین این ادعا که بخشی از تقویت پول ملی ایران (شکاف تورم ایران و امریکا) به دلیل رشد بالاتر بهره وری ایران نسبت به امریکا بوده، کاملاً رد می شود. براساس شکاف رشد بهره وری (اثر بالاسا- ساموئلسون)، تورم ایران در دوره مورد مطالعه می بایست متوسط سالیانه ۱/۲ درصد کمتر از امریکا می بود؛ به عبارت دیگر ارزش واقعی پول ملی ایران می بایست سالیانه ۱/۲ درصد تضعیف می شد.

بررسی نقش کیفیت نهادی بر توسعه مالی در کشورهای منتخب عضو سازمان کنفرانس اسلامی(مقاله علمی وزارت علوم)

حوزههای تخصصی:

یکی از عوامل تأثیرگذار بر رشد و توسعه اقتصادی، توسعه مالی است؛ به طوری که امروزه سطح توسعه اقتصادی کشورها را سطح توسعه مالی تعیین می کند. از میان تمامی عوامل تأثیرگذار بر توسعه مالی کشورها، به نقش کیفیت نهادی کمتر توجه شده است. در این مطالعه با استفاده از روش داده های تابلویی و برای کشورهای منتخب عضو سازمان کنفرانس اسلامی طی سال های ۱۹۹۶-۲۰۱۰، به بررسی اثر کیفیت نهادی بر توسعه مالی پرداخته می شود. نتایج حاصل از تحقیق نشان می دهد شاخص های کلی حکمرانی (میانگین وزنی ۶ شاخص کیفیت نهادی) و کنترل فساد، ارتباط مثبت و معنی داری با شاخص نسبت اعتبارات اعطایی به بخش خصوصی توسط بانک ها و دیگر نهادهای مالی به تولید ناخالص داخلی دارند. همچنین شاخص اثربخشی دولت بر شاخص نسبت به تولید ناخالص داخلی اثر مثبت و معنی-داری دارد. لذا بهبود کیفیت نهادی شرط لازم و ضروری برای ارتقاء توسعه مالی بوده و سیاست-گذاران در این کشورها باید سیاست های مناسبی در جهت بهبود وضعیت حکمرانی به کار گیرند. از این طریق است که یکی از موانع توسعه اقتصادی در این کشورها از میان برداشته می شود.

آزمون خنثایی پول در کوتاه مدت و بلند مدت در اقتصاد ایران با تاکید برتکانه های پولی: کاربردی از رهیافت آزمون کرانه ها(مقاله علمی وزارت علوم)

حوزههای تخصصی:

یکی از موضوعات بسیار مهم برای سیاست گذاران اقتصادی در سطح کلان، نحوه رفتار متغیر ها در بلندمدت و کوتاه مدت در نتیجه تغییر پارامترهای سیاستی می باشد. ازجمله پارامترهای مهم سیاست گذاری، ابزارهای سیاست پولی است که این مقاله بر آن تمرکز دارد. در حقیقت یکی از موضوعات مورد بحث در ادبیات اقتصاد نظری، نحوه تأثیر سیاست پولی و شوک های پولی بر متغیرهای واقعی است. این پژوهش به بررسی آزمون خنثایی پول و عدم تقارن تکانه های پولی در ایران، با استفاده از داده های فصلی دوره زمانی (۱۳۶۹:۱-۱۳۹۳:۳) می پردازد. الگوی اقتصادسنجی به کارگرفته شده در این مقاله رهیافت آزمون کرانه ها، روش فیلتر هدریک-پرسکات و مدل خود رگرسیون با وقفه های توزیعی است. نتایج حاصل نشان می دهد که پول در بلندمدت در اقتصاد ایران خنثی است، ولی در کوتاه مدت، رشد نقدینگی تولید را تحت تأثیر قرار می دهد. سپس با استفاده از روش فیلتر هدریک-پرسکات، شوک های مثبت و منفی پولی و ادوار تجاری اقتصاد ایران تفکیک می شوند. نتایج حاکی از آن است که شوک های پولی تأثیر نامتقارنی بر تولید دارد. همچنین اثر شوک های پولی بر تولید طی سیکل های تجاری نامتقارن است.

عوامل موثر بر قیمت طلا در ایران(مقاله علمی وزارت علوم)

حوزههای تخصصی:

همواره خانوارها در سبد دارایی های خود، اقلام متفاوتی از کالاها مانند وجوه نقد، ارز، سکه طلا، مسکن و غیره را نگه داری می کنند. از بین این دارایی ها طلا همواره بیشتر مورد توجه قرار می گیرد؛ چراکه نسبت به سایر دارایی ها اولاً در تابع مطلوبیت خانوار قرار می گیرد و در ثانی قدرت نقد شوندگی بالایی دارد. این مطالعه به بررسی عوامل مؤثر بر قیمت طلا در ایران می پردازد که از داده های سری زمانی فصلی، طی بازه زمانی سال های ۱۳۷۰-۱۳۸۹و روش اقتصادسنجی خود همبسته با وقفه توزیع شده (ARDL) استفاده شده است. نتایج حاصل از این مطالعه بیانگر آن است که در کوتاه مدت و بلندمدت متغیرهای قیمت نفت، نرخ سود بانکی و نرخ ارز، همگی تأثیر منفی و معنی داری بر قیمت طلا دارند؛ به عبارتی افزایش در متغیرهای یادشده، باعث کاهش در قیمت طلا می شود. همچنین متغیرهای تورم و قیمت جهانی طلا تأثیر مثبت و معنی داری بر قیمت طلا دارند.

آزمون درونزایی پول در اقتصاد ایران(مقاله علمی وزارت علوم)

حوزههای تخصصی:

نظریه پولِ درونزا یکی از بحث های اصلی اقتصاددانان پساکینزی است که بر مبنای آن بر خلاف جریان متعارف نظریه پولی که پایه پولی میزان اعتبارات بانکی را تعیین می کند، پایه پولی معلول اعتبارات بانکی است. در واقع جهت علیّت در عرضه درونزای پول، از اعتبارات بانکی به مانده های پولی است، در حالی که در تئوری دیرپای عرضه برونزای پول، این مانده های پولی است که وام های بانکی را تعیین می نماید. اینکه در یک اقتصاد پول درونزا باشد یا برونزا ابزارهای سیاست پولی را که از اثربخشی بیشتری برخوردار باشند متفاوت می نماید. در این مقاله درونزایی عرضه پول در اقتصاد ایران با استفاده از مفهوم اقتصادسنجی درونزایی و با به کارگیری تواترهای زمانی متفاوت و انواع آزمون های آماری ارائه شده برای بررسیِ اقتصادسنجیِ درونزاییِ متغیرهایِ یک مدل، آزمون شده است. نتایج حاکی از آن است که برونزایی پایه پولی و تعریف محدود پول را نمی توان بر اساس اطلاعات موجود رد نمود، اما برونزایی نقدینگی قابل رد است. این نتایج می تواند این دیدگاه را که در اقتصاد ایران نمی توان از حجم پول به عنوان ابزار اعمال سیاست پولی استفاده کرد و نرخ بهره ابزار مناسب برای سیاست های پولی است، تضعیف نماید.

بررسی تأثیر رقابت در صنعت بانکداری بر ثبات بانک ها(مقاله علمی وزارت علوم)

حوزههای تخصصی:

در زمینه تأثیر رقابت در صنعت بانکداری بر ثبات بانک ها دو دیدگاه کلی وجود دارد: دیدگاه رقابت- شکنندگی (تمرکز- ثبات) که رقابت را عامل تشدیدکننده بی ثباتی می انگارد و دیدگاه رقابت- ثبات (تمرکز – شکنندگی) که تقویت رقابت را موجب تقویت ثبات می داند. بر همین اساس در این مقاله تلاش می شود صحت هرکدام از دو دیدگاه فوق بررسی شود. به همین منظور با استفاده از مدل داده های تابلویی برای ۱۸ بانک فعال در صنعت بانکداری ایران در تمام دوره ۱۳۸۴-۱۳۹۰ این نتایج به دست آمد. میان رقابت (تمرکز) و ثبات بانک ها ارتباطی منفی (مثبت) و معنادار وجود دارد. از میان سایر متغیرها نیز دارایی بانک ها قوی ترین اثر (مثبت) معنادار را بر ثبات بر جای می گذارد.

بررسی و مقایسه مدلهای قیمت گذاری دارایی سرمایه ای با رویکردهای متفاوت به ریسک در بورس اوراق بهادار تهران(مقاله علمی وزارت علوم)

حوزههای تخصصی:

هر سرمایه گذار با هدف کسب نرخ بازده مورد انتظار اقدام به سرمایه گذاری می کند و هدف وی کسب بیشترین بازده از سرمایه گذاری خود می باشد؛ اما با توجه به این اصل اقتصاد مالی که به طور معمول بازده با ریسک رابطه ای مثبت دارد، لذا کسب هر میزان بازده ای بیشتر از نرخ بازده بدون ریسک، با مقداری ریسک همراه است که معمولاً با افزایش بازده این ریسک نیز افزایش می یابد. در این راستا دست یابی به بهترین رویه های اندازه گیری ریسک در هر بازاری می تواند برای سرمایه گذاران و سیاست گذاران بسیار مفید فایده باشد. این تحقیق در صدد آن است که بهترین رویه های اندازه گیری ریسک را در بازار ایران به دست آورد. در این راستا مدل قیمت گذاری دارایی های سرمایه گذاری ساده با مدل هایی که در آنها عدم تقارن در توزیع بازدهی دارایی ها در نظر گرفته شده است مورد مقایسه قرار می گیرد. با بررسی و مقایسه بیست شرکت از شرکت های پر معامله بورس اوراق بهادار تهران در بازه زمانی-فروردین ۱۳۸۵ تا پایان اسفند ۱۳۹۰- که به صورت ماهانه مورد آزمون قرار گرفت این نتیجه به دست آمد که در دوره مورد بررسی، مدل قیمت گذاری دارایی های سرمایه ای(CAPM)، مدل مناسب تری از مدل های تغییرات بخش پایین تر قیمت گذاری دارایی های سرمایه ای (LPM-CAPM) و مدل واکنش نامتقارن (ARM) در بازار بورس ایران است.

بررسی تأثیر کیفیت مقررات گذاری بر توسعه صنعت بیمه(مقاله علمی وزارت علوم)

حوزههای تخصصی:

طبق اقتصاد نهادی جدید یکی از نهادهای رسمی که می تواند عملکرد یک صنعت را متأثر سازد کیفیت مقررات حاکم بر آن صنعت است. فرایند اصلاح مقررات گذاری بیمه در جهان نشان می دهد که نظام نظارت مالی با نهاد مقررات گذار مستقل از دولت با نظارت مناسب تر بر بازار و در عین حال تضمین کیفیت خدمات بیمه ای می تواند منافع بیشتری برای جامعه داشته باشد و صنعت بیمه را توسعه دهد. بنابراین مسئله اصلی مقاله، این است که کیفیت تنظیم مقررات در صنعت بیمه بر توسعه این صنعت تأثیر دارد. این مسئله، با یک تحلیل مقایسه ای و برآورد مدل اقتصادسنجی با داده های تابلویی در کشورهای منتخب بررسی شده است. نمونه مطالعه از دو گروه شامل کشورهای توسعه یافته و کشورهای با سطح توسعه متوسط طی دوره ۱۹۸۹ تا ۲۰۱۲ تشکیل شده است. داده های کیفیت مقررات گذاری بیمه بر اساس اصول اصلی بیمه (ICP) و گزارش های کشوری برنامه ارزیابی بخش مالی (FSAP) صندوق بین المللی پول و نیز اصلاحات در مقررات گذاری کشوری طی دوره زمانی مطالعه و داده های توسعه صنعت بیمه بر اساس ضریب نفوذ بیمه تهیه شد. نتایج برآورد مدل نشان می دهد که بهبود مقررات گذاری بیمه در کشورهای توسعه یافته بیش از کشورهای با توسعه متوسط بر توسعه بیمه تأثیر دارد؛ هرچند این تأثیرگذاری در همه کشورهای نمونه اندک بوده و حاکی از آن است که تأثیر این متغیر نهادی، تدریجی است.

انتخاب تابع مناسب جهت بررسی عوامل مؤثر بر قیمت سهام معامله شده در بازار بورس اوراق بهادار و پیش بینی آتی این قیمت ها(مقاله علمی وزارت علوم)

حوزههای تخصصی:

با توجه به اهمیت تغییرات قیمت نفت در درآمد های نفتی ایران به عنوان یک کشور صادر کننده نفت و در نتیجه اثرات آن بر اقتصاد نفتی کشور، هدف این مقاله بررسی اثرات شوک های نفتی بر تغییرات مهم ترین شاخص بورس اوراق بهادار در ایران، یعنی شاخص کل قیمتی است. بررسی قیمت سهام در بورس اوراق بهادار و به تبع آن بررسی و کنترل بازار سرمایه که بخشی مهمی از بازارهای مالی در هر کشور است، به عنوان عامل پر اهمیتی در سیاست گذاری و اعمال سیاست های کلان اقتصادی نقش دارد. این بازارها با کنترل و هدایت پس اندازها و نقدینگی موجود به بخش های مختلف اقتصاد ملی، سبب سرمایه گذاری و انتقال سرمایه به شرکت ها، بنگاه ها و فعالان اقتصادی شده و چشم اندازه آتی این سازمان های اقتصادی را نشان می دهند. با توجه به اینکه در کوتاه مدت شوک و شدت جابجایی نقدینگی و سرمایه بخش خصوصی و افراد جامعه از بخش های اقتصادی به غیراقتصادی بسیار بالاست، لذا شناسایی و معرفی اطلاعات، ساختار و پیش بینی این بازار کوتاه مدت جهت تعیین سیاست های مناسب بسیار حیاتی است. در این مقاله سعی شده است با نگاهی بر داده های آماری ماهانه ۱۳۸۰:۱ تا ۱۳۹۲:۱۲به بررسی عوامل مؤثر بر ارزش سهام در بورس بپردازد که در اینجا با استفاده از آزمون غیرآشیانه ای مدل بهینه و مناسب جهت بررسی عوامل مؤثر بر ارزش سهام در بورس انتخاب شده و رابطه موجود برمبنای روش خود توضیح برداری VARتخمین زده می شود. از طرفی با توجه به اینکه از طریق پیش بینی این گونه بازارهای مالی و سرمایه ای که با ثبات و کارآمد هستند، می توان چارچوبی جهت رسیدن به رشد و توسعه اقتصادی ارائه کرد. این مقاله به بررسی ثبات ساختاری و پیش بینی این بازار بر مبنای فرایند خودتوضیح جمعی با میانگین متحرک ARIMAپرداخته و بر اساس نتایج به دست آمده، سیاست های کاربردی پیشنهاد می گردد.

مدلی نوین برای برآورد حجم پول های کثیف در اقتصاد ایران (کاربرد روش های عددی و مسئله معکوس در اقتصاد)در اقتصاد)(مقاله علمی وزارت علوم)

حوزههای تخصصی:

پول شویی با مکیدن ارزش افزوده تولید، باعث افزایش خط فقر می گردد؛ ازاین رو در سال های اخیر، تمایل زیادی برای سنجش این پدیده صورت گرفته و در کنار سایر متغیرهای مشابه در حوزه مالی- اقتصادی، تلاش شده تا از روش های مختلفی برای برآورد میزان و حجم آن بهره گرفته شود که برخی ازاین روش ها، مستقیم و برخی دیگر، غیرمستقیم هستند و عمدتاً بر سنجش افکار و ادراک مردم و متخصصان استوار می باشند. بااین حال در مقاله حاضر سعی شده تا ضمن بیان چگونگی مدلسازی روابط اقتصادی، الگوریتم جدیدی برای سنجش فساد مالی در ایران معرفی گردد که این الگوریتم مبتنی بر تکنیک های ریاضی است؛ درحالی که سایر روش ها، بنا به ماهیتی که دارند دارای پیش فرض های متعددی هستند که باعث بروز مشکلات عدیده و خطای فاحش می گردد. لازم به ذکر است، مدل حاضر با توجه به مدلسازی باتاچاریا برای پول های کثیف ارائه شده که برای این امر از آمار و اطلاعات بانک مرکزی در طی سال های ۱۳۸۶-۱۳۵۲ استفاده گردیده است. نتایج تحقیق حکایت از روند افزایشی حجم پول های کثیف در اقتصاد ایران دارد که به شدت با اهداف توسعه ای کشور در تناقض است، لذا مسئولان برای دستیابی به چشم انداز ایران ۱۴۰۴، باید تدابیری جدی در جهت مبارزه با این پدیده بیندیشند.