اقتصاد پولی، مالی

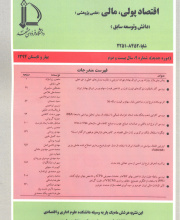

اقتصاد پولی، مالی سال دهم پاییز و زمستان 1399 شماره 2 (پیاپی 20) (مقاله علمی وزارت علوم)

مقالات

حوزههای تخصصی:

سود یکی از عوامل مهم در رشد و توسعه اقتصادی بوده و دستکاری سود هم یکی از چالش های اساسی کارایی بازار است که محققین اغلب برای پیش بینی دستکاری سود از داده های حسابداری استفاده می کنند؛ درحالی که داده های غیر حسابداری هم نقش بسزایی در پیش بینی دستکاری سود دارند. این پژوهش به توسعه مدل بنیش با متغیرهای غیر حسابداری شامل عدم تقارن اطلاعاتی و رقابت در بازار محصول پرداخته است. داده های 184شرکت پذیرفته شده در بورس تهران طی سال های 1386-1396 جمع آوری و دقت پیش بینی مدل های پژوهش در کشف و شناسایی شرکت های دستکاری کننده سود با دو الگوریتم بهینه سازی حرکت تجمعی ذرات و رقابت استعماری در ترکیب شبکه عصبی مورد مقایسه قرار گرفت. یافته های پژوهش نشان می دهد دقت پیش بینی مدل پیشنهادی با الگوریتم رقابت استعماری و حرکت تجمعی ذرات به ترتیب از 55/57 به 86/63 درصد و از 71/55 به 84/59 درصد افزایش یافته است. با توسعه مدل سطح زیرمنحنی راک افزایش یافته و کاهش خطای پیش بینی در الگوریتم رقابت استعماری 31/6 درصد و در الگوریتم حرکت تجمعی ذرات 13/4 درصد است ولی همچنان نتیجه آزمون ضعیف می باشد. درواقع میزان دقت پیش بینی مدل با الگوریتم رقابت استعماری در مقایسه با الگوریتم حرکت تجمعی ذرات بهبود یافته است.

تأثیر ریسک های کژگزینی و کژمنشی بر مطالبات غیر جاری سیستم بانکی ایران(مقاله علمی وزارت علوم)

حوزههای تخصصی:

مطالبات غیر جاری بانک ها تحت تأثیر عوامل مختلفی هستند که ازجمله آن ها می توان به ریسک های کژگزینی و کژمنشی اشاره نمود. از یک سو، غالباً مشتریان پر ریسک حاضر به دریافت وام با نرخ های بهره بالاتر هستند و بانک ها به دلیل عدم وجود اطلاعات کافی در خصوص میزان ریسک پذیری مشتریان، ممکن است به منظور کسب درآمد بهره ای بالاتر، با اعطای وام به مشتریان پر ریسک، دچار ریسک کژگزینی گردند که این امر افزایش مطالبات غیر جاری را در پی خواهد داشت. از سوی دیگر، مدیران بانکی با حصول اطمینان از امکان انتقال ریسک فعالیت خود به سپرده گذاران یا سهامداران بانک، معمولاً دچار ریسک کژمنشی شده و اقدام به اعطای وام، بدون دقت لازم در انتخاب مشتریان می کنند و بدین ترتیب، احتمال اعطای وام به مشتریان پر ریسک افزایش یافته و در پی آن، مطالبات غیر جاری افزایش می یابد. مطالعه حاضر به بررسی تأثیر ریسک های کژگزینی و کژمنشی بر مطالبات غیر جاری سیستم بانکی ایران طی دوره زمانی 1394-1387 می پردازد. به منظور نمایش ریسک کژگزینی از شاخص نسبت درآمد بهره ای به کل وام های اعطا شده و برای نشان دادن ریسک کژمنشی بین مدیران بانک با سپرده گذاران و سهامداران به ترتیب از شاخص های نسبت نقدینگی و کفایت سرمایه بانک ها استفاده می شود. تخمین مدل با استفاده از روش گشتاورهای تعمیم یافته سیستمی نشان می دهد که افزایش درآمد بهره ای و کاهش نسبت کفایت سرمایه، تأثیر مثبت بر مطالبات غیر جاری بانک های موردمطالعه دارد. لذا می توان نتیجه گرفت که ریسک کژگزینی و ریسک کژمنشی بین مدیران بانک و سهامداران بر مطالبات غیر جاری سیستم بانکی ایران مؤثر می باشند، این در حالی است که شواهدی مبنی بر تأثیر ریسک کژمنشی بین مدیران بانک و سپرده گذاران بر مطالبات غیر جاری مشاهده نمی شود.

بررسی اثرات کوتاه مدت و بلندمدت نابرابری درآمد بر بحران بانکی در ایران؛ رویکرد ARDL(مقاله علمی وزارت علوم)

حوزههای تخصصی:

بخش بانکی در ایران به دلیل حمایت های دولت، هیچ گاه با پدیده هایی مانند هجوم بانکی و ورشکستگی بانک ها مواجه نشده است، ولی همواره با کسری و نشانه هایی از بحران همراه بوده اند و حتی در سال های اخیر این بحران ها در برخی از مؤسسات مالی نمودار شد. با توجه به اثرات اقتصادی و اجتماعی توزیع درآمد در بهبود رفاه اجتماعی و ارتباط آن با بحران های مالی ازجمله بحران بانکی، در این مطالعه تلاش بر آن است به بررسی اثرات نابرابری درآمدها بر بحران بانکی در اقتصاد ایران طی دوره زمانی 1398-1359 پرداخته شود. لذا از متغیرهای ضریب جینی برای شاخص نابرابری درآمد و از نسبت حجم اعتبارات به تولید ناخالص داخلی برای شاخص بحران بانکی و همچنین با بهره گیری از رویکرد خودرگرسیون با وقفه های توزیعی کراندار استفاده شده است. نتایج برآورد مدل در کوتاه مدت حاکی از نبود رابطه معناداری بین متغیرهای مستقل و وابسته بود ولی در بلندمدت این روابط معنادار برقرار هستند. به گونه ای که افزایش نابرابری درآمدی در ایران، موجب افزایش اعطای تسهیلات، افزایش بدهی های بانکی و درنتیجه بروز بحران بانکی شده است. نمودارهای ثبات مدل نیز نشان از وجود ثبات ساختاری در مدل برآوردی هستند.

اثر نااطمینانی سیاست پولی بر حق بیمه در ایران(مقاله علمی وزارت علوم)

حوزههای تخصصی:

هدف اصلی مقاله حاضر بررسی اثر نااطمینانی سیاست پولی و درآمد سرانه بر حق بیمه در ایران است. تئوری های اقتصادی به وضوح اثر نااطمینانی سیاست پولی را بر حق بیمه نشان نمی دهند، لذا مسئله مذکور اساساً یک مسئله تجربی است. از این رو، با ارائه یک مدل تجربی، اثر نامتقارن نااطمینانی سیاست پولی بر حق بیمه سرانه در ایران با استفاده از الگوی خودتوضیحی با وقفه های توزیعی غیرخطی (NARDL ) در بازه زمانی 1350-1397 آزمون گردید. برای این منظور، ابتدا نااطمینانی سیاست پولی با استفاده از الگوی EGARCH استخراج شد و به تغییرات مثبت و منفی تجزیه گردید. نتایج حاصل از برآورد ضرایب بلندمدت تغییرات مثبت و منفی نااطمینانی سیاست پولی بر حق بیمه سرانه نشان می دهد هر دو ضریب بلندمدت نامتقارن، منفی و معنی دار هستند. همچنین، در بلندمدت رابطه مثبت و معنی داری بین درآمد سرانه و حق بیمه سرانه کل وجود دارد. در کوتاه مدت رابطه معنی داری بین تغییرات مثبت نااطمینانی و حق بیمه سرانه در ایران وجود ندارد، اما با یک وقفه، رابطه مثبتی بین این دو وجود خواهد داشت. درعین حال، در کوتاه مدت رابطه منفی و معنی داری بین تغییرات منفی نااطمینانی و حق بیمه سرانه وجود دارد، اما با یک وقفه، این رابطه معنی دار نیست.

بررسی اثرات متقارن و نامتقارن سیاست مالی و توسعه تجارت بر توسعه مالی در ایران با استفاده از مدل غیرخطی NARDL(مقاله علمی وزارت علوم)

حوزههای تخصصی:

در مطالعه حاضر به بررسی اثرات متقارن و نامتقارن سیاست مالی و توسعه تجارت بر توسعه مالی در ایران طی دوره زمانی 2017-1973 پرداخته شده است. برای بررسی اثرات متقارن از روش جوهانسن- جوسیلوس استفاده شده و همچنین برای بررسی اثرات نامتقارن از رهیافت خودرگرسیو با وقفه های توزیعی غیرخطی (NARDL) استفاده شد. نتایج روش متقارن نشان می دهد که در بلندمدت، افزایش مخارج دولت و تورم اثر منفی و معنی دار بر توسعه مالی دارند. همچنین نتایج بیانگر این است که توسعه تجارت اثر مثبت و معنی داری بر توسعه مالی دارد. نتایج مربوط به الگوی ECM نیز نشان می دهد که در هر دوره 078/0 از عدم تعادل یا خطای کوتاه مدت به سمت تعادل بلندمدت تعدیل می شود. همچنین، نتایج روش (NARDL) نشان می دهد که شوک مثبت مخارج دولت اثر منفی و شوک منفی مخارج دولت اثر مثبت و معنی دار بر توسعه مالی دارد. همچنین، شوک مثبت توسعه تجارت اثر مثبت و شوک منفی توسعه تجارت اثر منفی بر توسعه مالی دارد. علاوه بر این، نتایج نشان می دهد که تورم اثر منفی و معنی دار بر توسعه مالی دارد. درنهایت، نتایج آزمون والد هم نشان می دهد که اثر شوک های مخارج دولت و توسعه تجارت هم در کوتاه مدت و هم در بلندمدت نامتقارن هستند.

شناسایی ابزار مدیریت سود در نظام بانکداری بدون ربا در ایران: ارزیابی مقایسه ای اهمیت LLP و STGL در رهیافت Cornett(مقاله علمی وزارت علوم)

حوزههای تخصصی:

اهمیت رقم سود گزارش شده برای استفاده کنندگان از صورت های مالی، انگیزه دستکاری این رقم را برای مدیران بنگاه که گزارشگری مالی را نیز بر عهده دارند ایجاد می کند. این اقدام به مدیریت سود تعبیر می شود و بر کیفیت سود و قابلیت اتکا به گزارش های مالی اثرات منفی خواهد داشت. حجم منابع در اختیار بانک ها و حساسیت های خاص عملکردی آن ها اهمیت توجه به رقم سود گزارش شده در این صنعت را مضاعف می نماید. در این پژوهش برای سنجش شاخص مدیریت سود از مدل کاسنیک به عنوان مدل سازگار با صنعت بانکداری در ایران در چارچوب یک الگوی نامتوازن از داده های ترکیبی استفاده گردیده است. سپس با استفاده از این شاخص، ابزار عمده مورداستفاده مدیران برای مدیریت سود در نظام بانکی با تخمین مدل کورنِت معرفی شده است. نتایج پژوهش ضمن تأیید استفاده مدیران بانکی از شیوه های مدیریت سود حکایت از آن داشته است که متغیر هزینه مطالبات مشکوک الوصول (LLP) سهم بیشتری در مقایسه با متغیر (STGL) در توضیح دهندگی شاخص مدیریت سود ایفا نموده و عمدتاً توسط مدیران برای مدیریت سود در نظام بانکی به کار رفته است. به عبارتی مدیران برای دستکاری رقم سود گزارش شده بیش از آنکه از درآمد دارایی های مالی و سرمایه گذاری ها (STGL) بهره برده باشند از رقم هزینه مطالبات مشکوک الوصول (LLP) بهره جسته اند.